Jordbrukarhushållens inkomster 2019

Sammanfattning

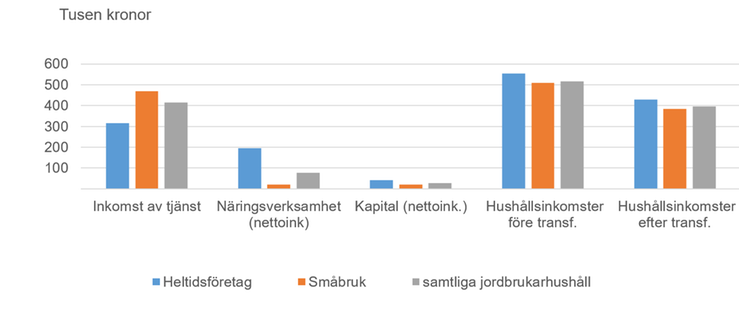

För heltidsjordbruk ökade den genomsnittliga hushållsinkomsten år 2019 med 23 800 kr (6 %) till 428 200 kr. Inkomster var under 2019 störst vid jordbrukarföretag med arealer över 200 ha samt för driftsinriktningen jordbruksväxter.

För samtliga jordbrukarhushåll var den genomsnittliga hushållsinkomsten 394 800 kr. Jämfört med 2018 innebär det en ökning med 16 300 kr (+ 4 %). Den genomsnittliga hushållsinkomsten för samtliga jordbrukarhushåll var störst hos jordbrukarhushåll med stora arealer och i driftsinriktningen mjölkkor.

Syfte

I denna statistikrapport presenterar vi jordbrukarhushållens genomsnittliga inkomster. Vi redovisar också fördelning på inkomstkällorna tjänst, kapital och näringsverksamhet. Statistiken publiceras årligen. Redovisningen omfattar företagaren och i princip samtliga personer i dennes hushåll.

Hushåll som driver jordbruksföretag i aktiebolagsform ingår inte.

Undersökningens syfte är att dels belysa utvecklingen och sammansättningen av jordbrukarhushållens inkomster vid olika grupper av jordbruksföretag, dels att belysa utvecklingen av hushållsinkomst efter transfereringar och dess sammansättning för jordbrukarhushåll. Statistiken syftar också till att spegla inkomsternas sammansättning för de personer som ingår i hushållet, t.ex. efter kön. Särskild vikt läggs på att studera inkomsten från närings-verksamhet.

Hushållsinkomster

Nedan redovisar vi hur hushållsinkomster före och efter transfereringar beräknas.

+ Inkomst av tjänst

- Allmänna avdrag

+ Överskott av näringsverksamhet

- Underskott av näringsverksamhet

+ Överskott av kapital

- Underskott av kapital

= Hushållsinkomst före transfereringar

+ Skattefria positiva transfereringar (barnbidrag med mera)

- Negativa transfereringar (skatter med mera)

= Hushållsinkomst efter transfereringar

I avsnittet ”kort om statistiken” hittar du mer information om samtliga variabler.

I tabell 1 redovisar vi resultatet för variablerna för inkomståren 2017, 2018 och 2019.

För samtliga jordbrukarhushåll förändrades de genomsnittliga inkomsterna mellan inkomståren 2018 och 2019 enligt följande:

- Inkomst av tjänst minskat med allmänna avdrag ökade med 15 000 kr (+ 4 %) till 413 300 kr.

- Nettoinkomsten av kapital minskade med 600 kr (- 2 %) till 27 000 kr och nettoförändringen expansionsfond minskade med 2 300 kr (- 96 %) till 100 kr.

- Hushållsinkomsten före transfereringar ökade med 17 300 kr (+3 %) till 517 000 kr

- De positiva transfereringarna ökade med 900 kr (+ 8 %) till 11 700 kr och de negativa transfereringarna ökade med 1 800 kr (+ 1 %) till 133 900 kr.

- Hushållsinkomsten efter transfereringar ökade med 16 300 kr (+ 4 %) till 394 800 kr.

För heltidsjordbruk, jordbruksföretag som kräver en arbetsinsats av minst 1 600 standardtimmar per år, förändrades de genomsnittliga inkomsterna mellan inkomståren 2019 och 2018 enligt följande:

- Inkomst av tjänst minskat med allmänna avdrag ökade med 18 500 kr (+ 6 %) till 315 200 kr.

- Nettoinkomsten av näringsverksamhet ökade med 14 200 kr (+ 8 %) till 196 200 kr.

- Hushållsinkomsten före transfereringar ökade med 26 900 kr (+ 5 %) till 554 900 kr.·

- De positiva transfereringarna ökade med 1 300 kr (+ 9 %) till 14 900 kr och de negativa transfereringarna ökade med 4 400 kr (+ 3 %) till 141 600 kr.

- Hushållsinkomsten efter transfereringar ökade med 23 800 kr (+ 6 %) till 428 200 kr.

För Småbruk, jordbruksföretag där arbetsbehovet är lägre än 400 standardtimmar per år, förändrades de genomsnittliga inkomsterna mellan inkomståren 2019 och 2018 enligt följande:

- Inkomst av tjänst minskat med allmänna avdrag ökade med 11 900 kr (+ 3 %) till 468 800 kr.·

- Nettoinkomsten av näringsverksamhet ökade med 100 kr (+ 0,4 %) till 21 300 kr.

- Nettoinkomsten av kapital minskade med 400 kr (- 2 %) till 19 900 kr och nettoförändringen expansionsfond minskade med 900 kr (- 107 %) till 100 kr.

- Hushållsinkomsten före transfereringar ökade med 10 600 kr (+ 2 %) till 509 100 kr.

- De positiva transfereringarna ökade med 700 kr (+ 7 %) till 10 200 kr och de negativa transfereringarna ökade med 200 kr (+ 3 %) till 134 100 kr.

- Hushållsinkomsten efter transfereringar ökade med 12 900 kr (+ 3 %) till 385 200 kr.

Förstora bilden

Förstora bildenFigur A. Hushållsinkomster 2019 för samtliga jordbrukarhushåll, heltidsjordbruk och småbruk. (Hushåll som driver jordbruksföretag i aktiebolagsform ingår ej)

Hushållsinkomster efter transfereringar för olika jordbrukarhushåll

I tabell 5 visas data för den genomsnittliga hushållsinkomsten efter transfereringar för samtliga jordbrukarhushåll såväl som för heltidsjordbruk och småbruk under åren 2017 -2019.

I tabell 5 finns också uppgifter för driftsinriktningar, areal, åldersgrupper, län och produktionsområden..

Skillnader i hushållsinkomster efter transfereringar mellan länen

Den genomsnittliga hushållsinkomsten efter transfereringar för samtliga jordbrukarhushåll var 2019 högst i Jönköpings län, 424 500 kr, följt av Västmanlands län, Östergötlands län och Hallands län med 413 000 kr, 410 400 kr och 408 800 kr. Det innebär att de genomsnittliga hushållsinkomsterna efter transfereringar låg på 7,5 % över riksgenomsnittet om 394 800 kr för Jönköpings län, motsvarande siffror var 4,6 % för Västmanlands län, 4 % för Östergötlands län och 3,5 % för Hallands län.

I kategorin heltidsjordbruk hade jordbrukarhushållen i Västmanlands län högst genomsnittlig hushållsinkomst efter transfereringar med 475 500 kr som var 11 % över riksgenomsnittet om 428 200 kr för heltidsjordbruk. Även Uppsala, Skåne och Örebro län hade över 440 000 kr i genomsnittlig hushållsinkomst efter transfereringar.

För samtliga jordbrukarhushåll var den genomsnittliga hushållsinkomsten efter transfereringar lägst i Jämtlands län med 352 700 kr, 10,7 % under riksgenomsnittet. Blekinge län hade lägst genomsnittlig hushållsinkomst för heltidjordbruk med 359 100 kr vilket är 16,1% under riksgenomsnittet.

I driftsinriktningen småbruk hade jordbrukarhushållen i Jönköpings län högst hushållsinkomster efter transfereringar, 413 100 kr och 7 % över riksgenomsnittet för småbruk om 385 200 kr. Även Kalmar län hade över 412 000 kr i genomsnittlig hushållsinkomst efter transfereringar. I övriga län ligger hushållsinkomster efter transfereringar mellan 346 800 till 409 800 kr.

Förvärvsinkomster

Begreppet sammanräknad förvärvsinkomst är summan av taxerad inkomst av tjänst och näringsverksamhet. I begreppet taxerad förvärvsinkomst har den sammanräknade förvärvsinkomsten minskats med allmänna avdrag.

I tabell 2 hittar du en sammanställning över förvärvsinkomsterna.

Vid en jämförelse mellan samtliga jordbrukarhushåll, heltidsjordbruk och småbruk, var de genomsnittliga totala taxerade förvärvsinkomsterna år 2019 högst för heltidsjordbruk med 518 600 kr. Motsvarande siffror för samtliga jordbrukarhushåll och småbruksjordbruk var 500 800 kr respektive 503 200 kr.

Inkomst av tjänst är en stor del av förvärvsinkomster för samtliga jordbruksföretag, heltidsjordbruk och småbruk. För heltidsjordbruk var taxerad näringsinkomst 2019 genomsnitt 39 % av förvärvsinkomsten.

Näringsinkomster

Jordbrukarhushållens justerade inkomster av näringsverksamhet

För att bättre belysa det ekonomiska utfallet i näringsverksamheten justerar vi inkomst av näringsverksamhet med resultatreglerande poster. Detta gör vi genom att räkna fram variabeln justerad inkomst av näringsverksamhet. Mer information om nedanstående variabler hittar du under ”kort om Statistiken”.

Nedan redovisar vi hur Justerad inkomst av näringsverksamhet beräknas.

+ Taxerad inkomst av näringsverksamhet

+/– den del av årets överskott som kvittats mot äldre underskott

– underskott uppkomna under året

= Årets nettoinkomst

+/– expansionsmedel netto

+/– räntefördelning netto

= Samlad inkomst av näringsverksamhet

+/– periodiseringsfond netto

= Justerad inkomst av näringsverksamhet

En inte obetydlig del av jordbrukarnas inkomst av näringsverksamhet får enligt reglerna om räntefördelning föras över till beskattning enligt de regler som gäller kapitalinkomster och ingår alltså inte i den taxerade inkomsten av näringsverksamhet. Det innebär att den största skillnaden mellan den beräknade variabeln samlad inkomst av näringsverksamhet och den taxerade inkomsten av näringsverksamhet utgörs av posten räntefördelning, netto, även om justering även sker gentemot expansionsmedel, netto.

Ytterligare justeringar görs gentemot periodiseringsfond, netto (avsättning

minus återföring) och resulterar i variabeln justerad inkomst av näringsverksamhet.

I tabell 6 redovisas samlad och justerad inkomst av näringsverksamhet för samtliga jordbrukarhushåll, heltidsjordbruk och småbruk.

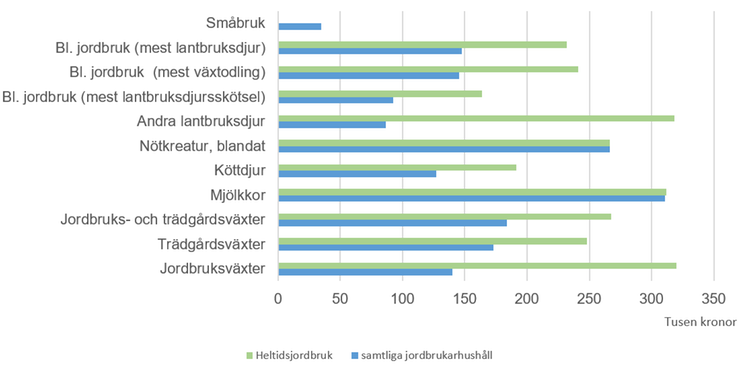

Justerad inkomst av näringsverksamhet för jordbrukarhushåll med olika driftsinriktningar

I figur B visas hur den justerade inkomsten av näringsverksamhet skiljer sig vid olika driftsinriktningar.

Förstora bilden

Förstora bildenFigur B. Justerad inkomst av näringsverksamhet 2019, uppdelat efter driftsinriktning. (Hushåll som driver jordbruksföretag i aktiebolagsform ingår inte)

För heltidsjordbruk var den genomsnittliga justerade inkomsten av näringsverksamhet under 2019 störst hos företag med driftsinriktningen jordbruksväxter med 320 100 kr.

För samtliga jordbrukarhushåll låg den genomsnittliga justerade inkomsten av näringsverksamhet högst hos företag med mjölkkor med 311 000 kr.

Skillnaden mellan den genomsnittliga justerade näringsinkomsten för heltidsjordbruk och samtliga jordbruk var störst för driftsinriktningen andra lantbruksdjur.

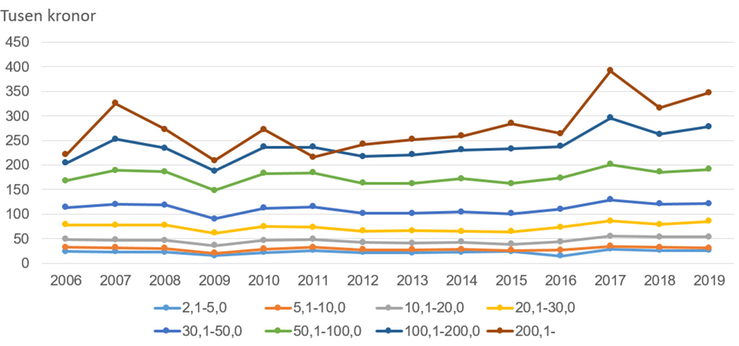

Förstora bilden

Förstora bildenFigur C. Samlad inkomst av näringsverksamhet år 2006-2019 för samtliga jordbruk med uppdelning på storleksgrupp åker. (Hushåll som driver jordbruksföretag i aktiebolagsform ingår inte)

Vid justerad inkomst av näringsverksamhet har justering för samtliga skattetekniska åtgärder skett. Vid samlad inkomst av näringsverksamhet har justeringar för periodiseringsfonden utelämnats.

För jordbrukarhushåll med stora arealer har de samlade inkomsterna av näringsverksamhet svängt mycket mellan åren 2006-2019. Just för dessa jordbrukarhushåll bör justeringar gentemot räntefördelning, expansionsmedel samt periodiseringsfond vara av större betydelse för resultatutjämning mellan olika år än för jordbrukarhushåll med mindre arealer

Inverkan av underskott i näringsverksamhet

Ett underskott av näringsverksamhet får inte kvittas mot överskott i andra förvärvskällor, utan får tas upp som en avdragspost i näringsverksamheten följande år. Det aktuella årets underskott redovisas därför aldrig separat i deklarationerna.

Genom att beräkna skillnaden mellan jordbrukarhushållens ackumulerade underskott för inkomståret och föregående år har det varit möjligt att beräkna dels hur stort överskott som under året kvittats mot tidigare års underskott, dels hur stort underskott av näringsverksamhet som uppkommit under året. Resultaten av dessa beräkningar visas i tabell 7. I tabellen visas också den genomsnittliga nettoinkomsten av näringsverksamhet när samtliga under året uppkomna överskott och underskott beaktats.

Det under året 2019 uppkomna underskottet var i genomsnitt 25 600 kr för samtliga jordbrukarhushåll. Eftersom de överskott som kvittats mot äldre underskott var lägre (14 700 kr) än de under år 2019 uppkomna underskotten, var hushållens genomsnittliga nettoinkomst av näringsverksamhet 10 900 kr lägre än den genomsnittliga taxerade inkomsten av näringsverksamhet.

Det totala genomsnittliga överskottet var för samtliga hushåll i genomsnitt 102 200 kr, vilket är 4 600 kr högre än året före. Det under året uppkomna genomsnittliga underskottet minskade med 500 kr till 25 600 kr. Sammantaget innebar detta att den genomsnittliga nettoinkomsten av näringsverksamhet ökade med 5 200 kr (+ 7 %) till 76 600 kr. Den genomsnittliga taxerade inkomsten av näringsverksamhet ökade med 4 000 kr (+ 5 %) till 87 500 kr.

Räntefördelning, expansionsmedel och periodiseringsfond

I tabell 8 hittar du samtliga inkomster som har sitt ursprung i näringsverksamhet, med undantag för nettot av insättning på och uttag från skogskonto.

Räntefördelning, netto var för samtliga hushåll i genomsnitt 16 300 kr år 2019, i stort sett oförändrad mot föregående år.

Av den genomsnittliga justerade inkomsten som var 105 000 kr är det 18 % som avser nettoförändringen av räntefördelning dvs. som beskattas som kapitalinkomst. Av tabell 8 framgår också att andelen är ännu högre bland småbruk där andelen är 30 %. För heltidsjordbruk är andelen 14 %.

Det genomsnittliga nettobeloppet för jordbrukarhushållens insättningar och uttag från expansionsmedelsfond är väsentligt lägre än nettobeloppet för räntefördelning. Under år 2019 är de genomsnittliga sammanräknade nettobeloppen positiva; avsättningarna har alltså varit större än återföringarna. Detta gäller samtliga jordbrukarhushåll och heltidsjordbruk. För småbruk var nettobeloppet negativt. Nettobeloppen för periodiseringsfonderna var under 2019 positiva för samtliga jordbrukarhushåll, heltidsjordbruk och småbruk.

Inkomster fördelade på kvinnor och män

Förvärvsinkomster

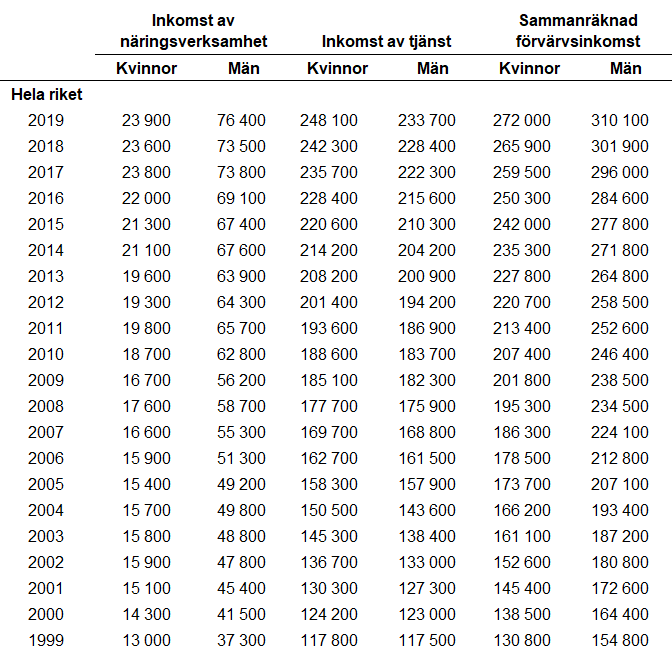

I tablå B presenteras förvärvsinkomster fördelade på kvinnor och män i jordbrukarhushållen från och med år 1999. I denna tablå görs ingen skillnad på företagare och den person som är gift eller sambo med företagaren.

Antalet brukare som ligger till grund för denna tablå presenteras i tabell 10. Redovisning av kvinnors och mäns inkomster uppdelade efter fler kategorier hittar du i tabell 11.

Förstora bilden

Förstora bildenTablå A. Förvärvsinkomster 1999-2019 efter taxerad inkomst av näringsverksamhet och tjänst uppdelat på kvinnor och män

I tablå B redovisas förvärvsinkomster för åren 1999-2019. Den genomsnittliga inkomsten av näringsverksamhet och inkomst av tjänst ökade 2019 för både kvinnor och män.

Sedan 1999 har såväl inkomst av tjänst som inkomst av näringsverksamhet ökat för både kvinnor och män. Det framgår också att kvinnornas inkomst av näringsverksamhet visar en mindre ökning än motsvarande ökning för männen sedan 1999. Kvinnors inkomst av tjänst har sedan 1999 mer än fördubblats och överstiger sedan 1999 männens inkomst av tjänst. Genom männens större ökning av inkomst av näringsverksamhet sedan 1999 var skillnaden i kronor i sammanräknad förvärvsinkomst mellan kvinnor och män större 2019 än 1999.

Förstora bilden

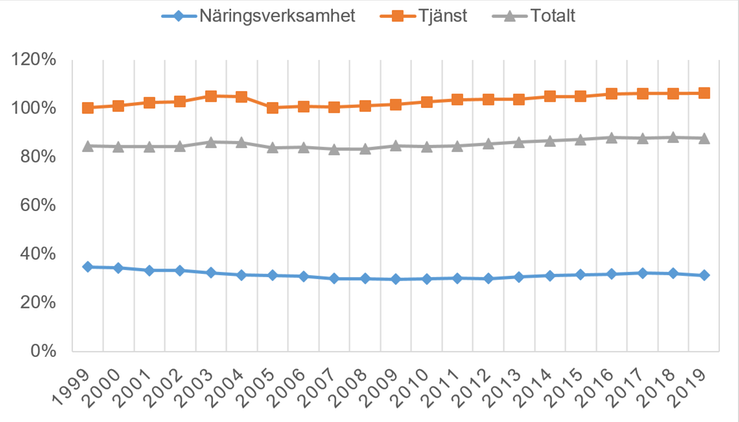

Förstora bildenFigur D. Kvinnors inkomst i relation till männens inkomst vid jordbrukarhushåll år 1999-2019 uppdelat på taxerad inkomst av näringsverksamhet, tjänst och totalt. Procent

Om man uttrycker kvinnornas andel av inkomst av näringsverksamhet som andel av männens så har denna andel minskat från 35 % år 1999 till 31 % år 2019. Motsvarande andel inkomst av tjänst har däremot ökat från 100 % till 106 % under samma period. Detta innebär att kvinnornas sammanräknade förvärvsinkomst som andel av männens har ökat från 84 % år 1999 till 88 % år 2019. Andelen var år 2019 högst för åldersklassen där företagaren är 50‑64 år med 95 % och lägst för åldersklasserna -29 år och 30–39 år med 74 % respektive 78 %.

Justerade inkomster för företagare

Det finns flera sätt att redovisa inkomsterna för de personer som ingår i jordbrukarhushållen. I tabellerna 13-14 redovisas inkomsten för företagaren och i tabell 15 för de som är gifta/sambo med företagarna. Företagaren definieras som den person som har det juridiska och ekonomiska ansvaret för företaget. Inom jordbruksstatistiken finns det bara en sådan person, en företagare, per företag. Statistik om företagare finns i statistikrapporten "Jordbruksföretag och företagare" (JO 0106).

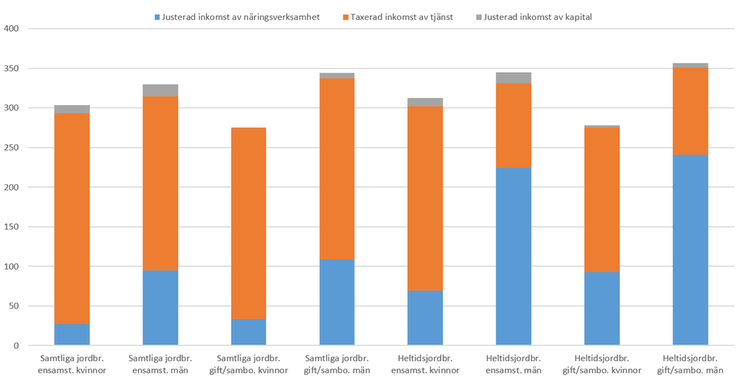

Tabellerna är uppställda så att man kan göra jämförelser mellan företagare som är ensamstående och de som är gifta/sambo och mellan män och kvinnor. I tabell 15 redovisas inkomsten för den person som är gift/sambo med företagaren. I tabellerna har vi utgått från justerade inkomster av kapital och av näringsverksamhet.

I tabell 12 redovisas det antal företagare uppdelat på män och kvinnor och det antal personer som är gifta/sambo som de justerade inkomsterna i detta avsnitt bygger på. Antalet ensamstående företagare som är kvinnor är t.ex. endast 29 personer i driftsinriktningen nötkreatur, blandat, medan det ingår 3 030 ensamstående kvinnor bland småbruk.

Tabell 13 visar att det finns stora skillnader i den genomsnittliga justerade inkomsten av näringsverksamhet för kvinnor och män som är företagare. Den genomsnittliga justerade inkomsten av näringsverksamhet är i genomsnitt 27 200 kr för ensamstående kvinnor och 95 100 kr för ensamstående män. I de fall företagaren är gift/sambo är den genomsnittliga justerade inkomsten för kvinnor 33 500 kr medan den genomsnittliga justerade inkomsten för företagare som är män är 108 400 kr.

I tabell 13 finns också uppdelningar av justerad inkomst av näringsverksamhet samt taxerad inkomst av tjänst för företagare på olika storleksgrupper åkermark, heltidsjordbruk, driftsinriktningar och åldersgrupper. Uppdelningarna visar att inkomstskillnaderna oftast består även efter det att olika fördelningar har gjorts.

Kvinnor som är företagare har högre genomsnittlig inkomst av tjänst än män som är företagare. Det gäller både för de företagare som är ensamstående och för de som är gifta/sambo. Ensamstående kvinnor tjänar i genomsnitt 266 500 kr medan ensamstående män i genomsnitt tjänar 219 600 kr. Kvinnor som är företagare och som är gifta/sambo tjänar i genomsnitt 241 100 kr medan män som är gifta/sambo i genomsnitt tjänar 228 900 kr.

De genomsnittliga justerade inkomsterna av kapital är högre för män än för kvinnor vilket redovisas i tabell 14.

Ensamstående kvinnor som är företagare tjänar i genomsnitt 312 700 kr och ensamstående män tjänar 344 800 kr. För företagare som är gifta/sambos är skillnaderna större. Kvinnor som är företagare tjänar i genomsnitt 277 900 kr och män tjänar i genomsnitt 356 700 kr.

Förstora bilden

Förstora bildenFigur E. Inkomster för företagare i samtliga jordbrukarhushåll och heltidsjordbruk. Tusen kronor.

Justerade inkomster för person som är gift/sambo med företagaren

Den justerade inkomsten av näringsverksamhet är i genomsnitt 23 400 kr för en kvinna som är gift/sambo med en företagare medan den justerade inkomsten av näringsverksamhet i genomsnitt är 35 200 kr för en man som är gift/sambo med en företagare. Det innebär att inkomstskillnaderna mellan män och kvinnor är mindre för den person som är gift/sambo med företagaren än den är för företagaren själv. De taxerade inkomsterna från tjänst är högre för män än för kvinnor. Män som är gifta/sambo med en företagare tjänar i genomsnitt 290 300 kr, medan kvinnor som är gifta/sambo med företagare i genomsnitt tjänar 245 200 kr.

Den sammanlagda inkomsten av näringsverksamhet, tjänst och kapital är högre för män än för kvinnor. Den sammanlagda genomsnittliga inkomsten är 270 200 kr för kvinnor och 329 200 kr för män.

Justerade inkomster för personer som är gifta/sambo med företagarna

Den justerade inkomsten av näringsverksamhet är i genomsnitt 23 400 kr för en kvinna som är samtaxerad med en företagare medan den justerade inkomsten av näringsverksamhet i genomsnitt är 35 200 kr för en man som är gift/sambo med en företagare. Det innebär att inkomstskillnaderna mellan män och kvinnor är mindre för den person som är gift/sambo med företagaren än den är för företagaren själv. De taxerade inkomsterna från tjänst är högre för män än för kvinnor. Män som är gifta/sambo med en företagare tjänar i genomsnitt 290 300 kr, medan kvinnor som är gifta/sambo med företagare i genomsnitt tjänar 245 200 kr.

Tabeller

Hushållsinkomster

- Tabell 1: Hushållsinkomster efter transfereringar. År 2017-2019. Sammanställning av olika inkomstkomponenter redovisas. Heltidsjordbruk, småbruk och samtliga jordbrukarhushåll.

- Tabell 2: Taxerade förvärvsinkomster. År 2019

- Tabell 3: Hushållsinkomster före transfereringar. År 2019

- Tabell 4: Från hushållsinkomster före transfereringar till hushållsinkomster efter transfereringar. År 2019

- Tabell 5: Hushållsinkomster efter transfereringar. År 2017-2019, heltidsjordbruk, småbruk och samtliga jorbrukarhushåll.

- Tabell 9: Antal hushåll och antal hushållsmedlemmar. År 2019

Inkomster fördelade på kvinnor och män

- Tabell 10: Antal företagare och personer som är gifta/sambo med företagaren. År 2019

- Tabell 11: Taxerade förvärvsinkomster för företagare och personer som är gifta/sambo med företagaren. År 2019

- Tabell 12: Antal företagare fördelat på ensamstående och gift/sambo samt personer som är gifta/sambo med företagare. År 2019

- Tabell 13: Ensamstående företagare och företagare som är gifta/sambo. Justerad inkomst av näringsverksamhet och inkomst av tjänst fördelat på. År 2019

- Tabell 14: Ensamstående företagare och företagare som är gifta/sambo. Nettoinkomst av kapital (exkl räntefördelning) samt totalt för samtliga inkomstslag. År 2019

- Tabell 15: Personer som är gifta/sambo med företagare. Justerad inkomst av näringsverksamhet, inkomst av tjänst, justerad inkomst av kapital samt totalt för samtliga inkomstslag. År 2019

Kort om statistiken

Här följer en kortfattad beskrivning av statistiken. Mer information finns i dokumenten "Statistikens framställning" och "Kvalitetsdeklarationen" som finns under avsnittet "Metod och Kvalitet".

Det här beskriver statistiken

I detta Statistiska meddelande presenterar vi jordbrukarhushållens genomsnittliga inkomster. Vi redovisar också fördelning på inkomstkällorna tjänst, kapital och näringsverksamhet. Redovisningen omfattar företagaren och i princip samtliga personer i dennes hushåll.

Hushåll som driver jordbruksföretag i aktiebolagsform ingår inte.

Definitioner och förklaringar

Hushåll och hushållsmedlemmar

I hushållen ingår från och med 2014:

· Företagaren/brukaren dvs den person som har det juridiska och ekonomiska ansvaret för företaget. Inom jordbruksstatistiken finns det bara en sådan person, en företagare, per företag.

· Person gift eller sambo med företagaren.

· Barn under 30 år som är folkbokförda på samma bostad som föräldrarna.

I redovisningar avseende inkomståren till och med 1998 ingick endast brukaren och dennes maka/make. Från och med inkomståret 1999 redovisas uppgifterna per hushåll med i princip samma definition av hushållet som i registret över totalbefolkningen (RTB).

Från och med referensår 2014 kan hushåll skapas med hjälp av Hushållsregistret. Hushållsregistret bygger på alla personer som finns i RTB och har skapats utifrån lägenhetsregistret där personer folkbokförts på lägenhet. Detta gör att man exakt vet vilka som är folkbokförda på samma bostad. En stor fördel är att man numera kan koppla ihop samboende utan barn via lägenheten. För de personer som saknar uppgift om lägenhet i RTB har imputering skett enligt den tidigare metoden, se nedan.

I RTB-hushållet ingår personer som är gifta med varandra (även registrerat partnerskap), barn (oavsett ålder) som bor på samma fastighet som föräldrarna, samt sammanboende som har gemensamt barn. RTB-hushållet kan bestå av maximalt två generationer. För sammanboende par utan gemensamma barn finns inget underlag för att skapa korrekta hushåll, vilket leder till att andelen ensamstående hushåll överskattas.

För jordbrukarhushållen överskattas även antalet vuxna barn som förs till samma hushåll som föräldrarna, eftersom det ofta finns mer än en bostad på jordbruksfastigheterna. Vid bearbetningen för jordbrukarhushållens inkomster har därför en schablon införts som innebär att barn i jordbrukarfamiljer anses ha eget hushåll från och med det år de fyllt 30 år. Detta är naturligtvis inte alltid fallet lika väl som en del barn under 30 år har eget hushåll på samma fastighet som föräldrarna. Denna schablonbehandling bedöms ändå komma närmare de faktiska förhållandena än att enbart gå på uppgiften i RTB.

Samtliga jordbruk, heltidsjordbruk och småbruk

Definitionerna heltidsjordbruk och småbruk bygger på den svenska typologin för jordbruksföretag. Det innebär att företagen klassificeras efter storlek och typ av verksamhet (driftsinriktning).

Storleksordningen bygger på att ett standardiserat arbetsbehov räknas fram för de grödor och djur som finns i företaget. Arbetsbehovet per djur eller per hektar är normerat och baseras på uppskattade genomsnittliga arbetsbehov för respektive djurslag och grödor.

Normtalen speglar alltså arbetsbehov under genomsnittliga förhållanden. Samma normtal för en gröda eller ett djur används i hela landet. I normtalen ingår tillägg för gemensamma arbetsmoment som underhåll av maskiner och för bokföring. Viss ställtid mellan olika arbetsmoment ingår däremot inte i normtalen.

Heltidsjordbruk är företag där det standardiserade arbetsbehovet är minst 1 600 timmar per år. Det behöver inte vara en person som arbetar heltid på jordbruksföretaget. Det kan lika gärna vara flera personer som arbetar deltid, så länge som det standardiserade arbetsbehovet är minst 1 600 timmar.

Småbruk är företag där det standardiserade arbetsbehovet är lägre än 400 timmar per år.

Samtliga är alla företag som finns lantbruksregistret.

Hushållsinkomster

Taxerad inkomst av tjänst är lön, förmåner (inkl pensioner) och andra skattepliktiga ersättningar med avdrag för exempelvis resor m.m.

Taxerad inkomst av näringsverksamhet är inkomst av yrkesmässig bedriven förvärvsinkomst dvs. inte enbart jordbruk utan också annan rörelseverksamhet och fastighetsförvaltning om inkomsten inte räknas in under inkomstslagen tjänst och kapital. Innehav av näringsfastighet, dvs. fastighet som inte utgör privatbostad, hänförs till näringsverksamhet.

Summa förvärvsinkomst är summan av taxerad inkomst av tjänst och taxerad inkomst av näringsverksamhet.

Allmänna avdrag omfattar avdrag för tjänst samt periodiskt understöd enligt dom eller avtal samt under vissa förutsättningar underskott av nystartad aktiv näringsverksamhet.

Taxerad förvärvsinkomst/fastställd förvärvsinkomst utgörs av summa förvärvsinkomst minskad med allmänna avdrag.

Allmän pensionsavgift är en form av socialavgift och används för att finansiera den allmänna pensionen. Avgiften betalas av alla som är obegränsat skattskyldiga och som omfattas av svensk socialförsäkring. Avgiften beräknas på förvärvsinkomster och var 7 % inkomståret 2019. Den som var född 1937 eller tidigare eller hade en taxerad förvärvsinkomst under 19 670 kr betalade inte allmän pensionsavgift. På inkomster över 519 708 kr betalade man inte heller allmän pensionsavgift. Från och med inkomståret 2006 medges skattereduktion för allmän pensionsavgift med hela avgiften.

Beskattningsbar förvärvsinkomst utgörs av den taxerade förvärvsinkomsten minskad med de allmänna egenavgifterna och grundavdraget.

Nettoinkomst av näringsverksamhet är taxerad inkomst av näringsverksamhet ökat med tidigare års underskott och minskat med årets underskott.

Underskott i näringsverksamhet får inte kvittas mot inkomstslagen tjänst eller kapital. Däremot får underskott dras av nästa år i samma näringsverksamhet. Om näringsverksamheten efter avdrag av tidigare års underskott åter visar underskott, får detta tas med till nästa år och så vidare. Någon tidsbegränsning för underskottsavdrag finns inte. Underskottet kan tas med så länge näringsverksamheten finns kvar.

Det underskott av näringsverksamhet som redovisas i deklarationen ett visst år har därför ofta helt eller delvis uppkommit under tidigare år och kan därför benämnas Ackumulerat underskott av näringsverksamhet.

För att bättre belysa inkomsten av näringsverksamhet för t.ex. år 2019 har (för de aktuella personerna år 2019) har det ackumulerade underskottet för 2019 jämförts med motsvarande belopp för 2018.

· En ökning av ackumulerat underskott visar på ett underskott av näringsverksamhet för år 2018.

· En minskning av ackumulerat underskott svarar mot ett överskott 2019 som kvittats mot underskott från tidigare år.

Redovisat överskott i näringsverksamhet för inkomståret 2018 och överskott 2019 som kvittats mot underskott tidigare år bildar tillsammans överskottet före kvittning, Totalt överskott.

Nettoinkomst av kapital utgör summan av inkomsträntor och utdelningar, inkomst av uthyrning av privatbostad, positiv räntefördelning samt kapitalvinster minskat med utgiftsräntor, avdragsgilla förvaltningskostnader, negativ räntefördelning samt kapitalförluster.

Justerad inkomst av kapital är nettoinkomst av kapital ökat med avdrag för negativ räntefördelning och minskning för positiv räntefördelning.

Negativa transfereringar består av allmän pensionsavgift, statlig och kommunal inkomstskatt på förvärvsinkomster, skatt på kapitalinkomster, fastighetsskatt, expansionsmedelsskatt netto, skattereduktioner samt övriga negativa transfereringar (se nedan). Från och med år 2000 ingår inte den tidigare församlingsskatten i kommunalskatten. Däremot har begravningsavgiften inräknats i kommunalskatten.

Skattereduktioner består av skattereduktion för fastighetsavgift, skattereduktion för sjöinkomst, skattereduktion för allmän pensionsavgift, skattereduktion för arbetsinkomster (jobbskatteavdrag), samt skattereduktion för husarbete i form av RUT (rengöring, underhåll och tvätt) och ROT (reparation, ombyggnad och tillbyggnad), skattereduktion för förnybar el samt skattereduktion för underskott av kapital. Om det uppstår underskott i inkomstslaget kapital kan detta underskott inte sparas till följande år. Däremot medges skattereduktion för underskott av kapital.

Övriga negativa transfereringar är summan av återbetalade studiemedel och givet bidragsförskott.

Nettoförändring av expansionsmedel avser skillnaden mellan de avsättningar till expansionsmedel och de återföringar av expansionsmedel som skett under inkomståret.

På avsatta belopp uttas från och med 2013 en skatt på 22 %. För referensåren 2009–2012 var skatten på 26,73 % av det avsatta beloppet: Tidigare var skattesatsen 28 %. När belopp återförs tillgodoräknas denna skatt.

Samtliga som har expansionsmedel från tidigare år har fått tillbaka dessa under 2013 och den tidigare inbetalda skatten på 26,73 % återbetalades. De jordbrukarhushåll som valde att återinsätta expansionsmedel betalar 22 % skatt. Dessa jordbrukarhushåll fick då tillbaka 4,73 % av återinsatta expansionsmedel, vilka inte inkluderades i jordbrukarhushållens inkomster för år 2013. Inte heller inkluderades de 1,27 % återinsatta expansionsmedlen som jordbrukarhushållen fick tillbaka på motsvarande sätt år 2009.

Hushållsinkomst före transfereringar har räknats fram genom att nettoförändring i expansionsmedel, nettoinkomst av näringsverksamhet, inkomst av tjänst och nettoinkomst av kapital har summerats och de allmänna avdragen har subtraherats.

Skattefria positiva transfereringar är av summan av barnbidrag, bostadsbidrag, kommunalt bostadstillägg, socialbidrag, studiebidrag och studiepenning, skattefritt vårdbidrag och merkostnadsersättning till värnpliktiga, handikappersättning och bidragsförskott med flera ej skattepliktiga transfereringar. Skattepliktiga transfereringar såsom allmän pension, sjukpenning etc. ingår i den taxerade inkomsten av tjänst.

Hushållsinkomst efter transfereringar skiljer sig från hushållsinkomsten före transfereringar genom att alla positiva och negativa transfereringar har tagits med.

Näringsinkomster

Nettoinkomst av näringsverksamhet är taxerad inkomst av näringsverksamhet ökat med tidigare års underskott och minskat med årets underskott.

Underskott i näringsverksamhet får inte kvittas mot inkomstslagen tjänst eller kapital. Däremot får underskott dras av nästa år i samma näringsverksamhet. Om näringsverksamheten efter avdrag av tidigare års underskott åter visar underskott, får detta tas med till nästa år och så vidare. Någon tidsbegränsning för underskottsavdrag finns inte. Underskottet kan tas med så länge näringsverksamheten finns kvar.

Det underskott av näringsverksamhet som redovisas i deklarationen ett visst år har därför ofta helt eller delvis uppkommit under tidigare år och kan därför benämnas Ackumulerat underskott av näringsverksamhet.

För att bättre belysa inkomsten av näringsverksamhet för t.ex. år 2019 har (för de aktuella personerna år 2019) har det ackumulerade underskottet för 2019 jämförts med motsvarande belopp för 2018.

· En ökning av ackumulerat underskott visar på ett underskott av näringsverksamhet för år 2018.

· En minskning av ackumulerat underskott svarar mot ett överskott 2019 som kvittats mot underskott från tidigare år.

Redovisat överskott i näringsverksamhet för inkomståret 2018 och överskott 2019 som kvittats mot underskott tidigare år bildar tillsammans överskottet före kvittning, Totalt överskott.

Samlad inkomst av näringsverksamhet räknas fram genom att till nettoinkomst av näringsverksamhet addera nettot av räntefördelning samt nettot av avsättningar och uttag från expansionsfonder.

Eftersom en betydande del av jordbrukarnas inkomst av näringsverksamhet ett visst år dels kan beskattas som inkomst av kapital genom reglerna om räntefördelning, dels genom avsättning till periodiseringsfonder och expansionsfonder kan förskjutas mellan inkomståren, har variabeln Samlad inkomst av näringsverksamhet skapats för att bättre belysa det totala ekonomiska utfallet i näringsverksamheten det aktuella året.

Justerad inkomst av näringsverksamhet är samlad inkomst av näringsverksamhet ökat/minskat med nettoförändringen av periodiseringsfond.

Från och med inkomståret 2006 har variabeln Justerad inkomst av näringsverksamhet skapats, där även nettot av insättningar och uttag från periodiseringsfonder inkluderas. (För åren före 2006 saknas uppgifter om förändringar i periodiseringsfonder i det använda registret).

Så tar vi fram statistiken

Uppgifterna till statistiken bygger på en sambearbetning mellan Lantbruksregistret (LBR) och den totalräknade inkomststatistikens (IoT) uppgifter, där merparten hämtas från Skatteverkets deklarationsuppgifter.

Från LBR hämtas uppgifter om vilka som var brukare vid lantbruksföretagen samt de uppgifter som behövs för att fördela företagarna olika redovisningsgrupper.

Från IoT, som innehåller uppgifter om hela Sveriges befolkning, hämtas uppgifter om inkomster, avdrag, skatter och sociala ersättningar. Redovisningen i denna statistikrapport omfattar företagaren och i princip samtliga personer i dennes hushåll (se nedan).

Statistikens tillförlitlighet

Lantbruksregistret (LBR) är i princip en totalundersökning och Inkomst och taxeringsregistret (IoT) bygger på administrativa register. Precisionen i beloppsberäkningarna blir därför mycket hög.

Bra att veta

Under de senaste åren har bland annat nedan beskrivna förändringar av skatteregler m.m. påverkat inkomststatistiken. Förändringar av skatteregler för åren 2003-2013 finns i korthet beskrivna i statistikrapporten ”Jordbrukarhushållens inkomster, inkomståret 2017”, 2000-2002 finns i statistikrapporten för inkomståret 2002 och 1995-1999 finns i statistikrapporten för inkomståret 1999, vilka finns publicerade på Jordbruksverkets webbplats. Förändringarna inkomståren 2015-2019 redovisas nedan.

Inkomståret 2019

Den nedre skiktgränsen för statlig skatt på 20 % höjdes till 490 700 kr i beskattningsbar förvärvsinkomst. Skiktgränsen för statlig skatt på 25 % höjdes till 689 300 kr.

Fastighetsskatten för vattenkraftverk har sänktes från 1,6 % till 1,0 %.

Public service-avgift har införts. Avgiften är maximalt 1 347 kr per person och år.

Den särskilda löneskatten på vissa förvärvsinkomster för äldre har avskaffats från och med den 1 juli 2019.

Skattereduktion för fackföreningsavgift har avskaffats från och med den 1 april 2019,

För personer mellan 18 och 64 år har skattereduktionen för rutarbete höjts från 25 000 kr till 50 000 kr från och med den 1 juli 2019.

Skattereduktion för gåva har införts från och med den 1 juli 2019

Avsättningen till periodiseringsfond höjdes tillfälligt på grund av Corona från 30 procent till 100 procent av den skattepliktiga vinsten upp till ett tak på 1 miljon kronor.

Inkomståret 2018

Den nedre skiktgränsen för statlig skatt på 20 % höjdes till 455 300 kr i beskattningsbar förvärvsinkomst. Skiktgränsen för statlig skatt på 25 % höjdes till 662 300 kr.

Fastighetsskatten för vattenkraftverk sänktes från 2,2 % till 1,6 %.

Skattereduktion för fackföreningsavgift har införts för medlemsavgifter som är betalda från den 1 juli 2018 till den 31 december 2018. Variabeln är inte med i beräkningen av hushållsinkomsterna 2018.

Skattereduktion för sjuk- och aktivitetsersättning har införts. Variabeln är inte med i beräkningen av hushållsinkomsterna 2018.

Inkomståret 2017

Den nedre skiktgränsen för statlig skatt på 20 % höjdes till 438 900 kr i beskattningsbar förvärvsinkomst. Skiktgränsen för statlig skatt på 25 % höjdes till 638 500 kr.

Avdrag för resor till och från arbetet har höjts från 10 000 kr till 11 000 kr.

Fastighetsskatten för vattenkraftverk har sänkts från 2,8 % till 2,2 %.

Inkomståret 2016

Den nedre skiktgränsen för statlig skatt på 20 % höjdes till 430 200 kr i beskattningsbar förvärvsinkomst. Skiktgränsen för statlig skatt på 25 % höjdes till 625 800 kr.

Allmänt avdrag för pensionssparande har slopats.

Skattereduktionen för gåvor har avskaffats och regler för skattereduktion för ROT- och RUT-arbete har ändrats.

En ny särskild löneskatt på vissa förvärvsinkomster för äldre har införts.

Inkomståret 2015

Den nedre skiktgränsen för statlig skatt på 20 % höjdes till 430 200 kr i beskattningsbar förvärvsinkomst. Skiktgränsen för statlig skatt på 25 % höjdes till 616 600 kr.

Skattereduktion för förnybar el tillkommer, dock har denna skattereduktion inkluderats först från och med inkomstår 2016.

Förändringar i egenavgifter och allmän löneavgift för de som är födda 1989 eller senare har införts.

Inkomståret 2014

Den nedre skiktgränsen för statlig skatt på 20 % höjdes till 420 800 kr i beskattningsbar förvärvsinkomst. Skiktgränsen för statlig skatt på 25 % höjdes till 602 600 kr.

Det förhöjda grundavdraget som gäller personer födda 1948 eller tidigare har höjts ytterligare.

Nedsättning (avdrag) för egenavgifter har höjts till 7,5 % av avgiftsunderlaget. Avdraget får högst bli 15 000 kr.

Annan statistik

Uppgifter med den tidigare tillämpade definitionen av familjen (företagaren inklusive person som är gift/sambo med företagaren) har för inkomståret 1998 redovisats i statistiska rapporten "Jordbrukarhushållens inkomster 1998" och uppgifter för inkomståren 1996 och 1997 återfinns i rapporten "Jordbrukarhushållens inkomster 1997". Uppgifter för inkomståren 1999–2019 med den nya definitionen av hushållet har redovisats i statistiska rapporter - senast för inkomståret 2018 i rapporten "Jordbrukarhushållensinkomster 2018". Uppgifter om utvecklingen för lantbruksföretagens inkomst- och lönsamhetsförhållanden enligt företagsekonomiska principer redovisas i Jordbruksekonomiska undersökningen (JEU).

Vid SCB finns också två statistikprodukter som belyser inkomstförhållanden för individer och familjer för hela befolkningen. Den ena är den totalräknade inkomststatistiken vars uppgifter denna publikation till stor del bygger på. Den andra är undersökningen om Hushållens ekonomi (HEK), vars syfte är att kartlägga den disponibla inkomstens fördelning bland olika hushåll samt belysa inkomststrukturen och den inkomstomfördelning som sker genom skatter och bidrag.

Summary in English

Due to an increased number of small holdings, figures for 2006‑2019 presented in this report are not directly comparable with figures from previous years. The increased number of small holdings is a result of the change in agricultural policy in the EU.

For all agricultural households, the average household income before tax-free positive transfers and taxes was SEK 517 000 in 2019, an increase by SEK 17 300 since 2017. The tax-free positive transfers increased by SEK 900 or 8 % in 2019. The negative transfers increased by SEK 1 800 or 1 %. The household income after transfers increased by SEK 16 300 or 4 % to SEK 394 800.

In the category full-time farming, the average household income was SEK 554 900 before taxes and SEK 428 200 after taxes. For small farms, the corresponding figures are SEK 509 100 SEK and SEK 385 200 respectively.

For farmers and spouses the income from business and employment has been calculated for women and men since 1996. In 2019, income from business decreased for both women and men. Income from employment also increased for both women and men.

For farmers and spouses, the income from business for women as a share of income from business for men was 31 % in 2019. This share was 35 % in 1999. On the other hand, the corresponding share for income from employment was 100 % in 1999 and increased to 106 % in 2019. Since 1999 women in farm households on average earn more money from employment than men. However, their total income from business and employment still was 12 % lower in 2019. In 1999 the corresponding figure was 16 %.